来源:CTS ASESORES

转眼已经是第三篇文章专门介绍西班牙税务局如何查公司税的,希望文章对于读者们能够起到帮助。当然,任何生意都追求盈利,尽量少的纳税。但是,合理避税绝不等于偷税漏税,而是在合理合法的条件下降低纳税金额,更符合实际情况、更逻辑性的去纳税。所以在西班牙的华人企业需要走出误区,在很大程度上避免低级错误,这才是笔者选写这些文章的目的。

今天咱们来谈的税务局查账主要涉及到欧盟国之间的交易 Operacion Intracomunitaria(包括向西班牙部分海岛及地区销售的性质是类似的)。

做批发生意的读者知道,欧盟国之间的交易是不含增值税IVA的,从西班牙陆地销售至 (Canarias, Tenerife, Lanzarote, Ceuta, Melilla) 也不含IVA。

为了能够与欧盟其它国家进行贸易往来,商家必须向西班牙税务局申请欧盟税号。其实欧盟税号就是在现有的西班牙本国的税号上增加一个ES字样。虽然是个简单的字样,但是向税务局申请手续却时间漫长,甚至申请欧盟税号的公司必定迎来税务局登门拜访(至少在马德里地区)。

那么为什么一个简单的税号申请竟然那么麻烦,甚至会迎来税务局的光顾呢?为什么本事务所专门以整篇文章提醒读者税务局关于这方面的检查呢?

我们长话短说先介绍一下欧盟国之间的贸易和税号:欧盟地区为了促进地区内的贸易发展,两个欧盟不同国家的公司发生贸易往来时不互收增值税,而在进入每个国家的边境时也不设海关,不收进口税。(比如,假设英国一旦脱欧,那如果在英国进货,到达西班牙海关时需报关并且会收取进口税,而欧盟国家之间就免税)其实,在一个公司销售的时候,国家还是会把这个增值税收回去的,不过这里就不详细讲解了,否则整篇文章都不够。

(如上图,欧盟区内的交易免IVA,但是也是偷税漏税的高风险区)

就是因为没有进口税,没有增值税,欧盟之间促进了贸易往来的同时,也被偷税漏税的人、公司、非法组织所利用,进行偷税洗钱。

(西班牙半岛售往海岛存在着类似的风险,所以与海岛的贸易同样需要注意。)

而且!敲黑板,讲重点:有别于一些公司自己不报税、少报税等偷税漏税的做法,往往欧盟之间的偷税漏税行为的背后是有组织有计划的偷税漏税,至少是两家跨国,甚至跨两三个国界的多家企业(组织)同时操作,偷免增值税,因此金额往往比普通的一家公司自己偷税更高,情节更严重。也因此,是税务局查账的重点之一!

以下我们据三个例子,您看完了以后可能就明白了。(如果以前不明白的话)

例子1:

您是批发内衣的,卖给马德里一名客人100欧元的货,那应该是:100€+21%IVA = 121€ 对吧?(21%=21€,我们通过季度税转手交给税务局)

如果这个时候,进来一名客人说自己是葡萄牙的客人(或者说自己是海岛的)。照理说,您卖给他的100欧元的货,那应该是:100€+0%IVA = 100€ 对吧?

如果这个客人出了您的店面,转手以110€的价格把货卖给了马德里客人,您做成了这笔生意,马德里的客人省了11欧元的纳税,中间商还赚了10欧元,但是税务局不干了,本该属于税务局的21€没有了。这名客人就是在偷税漏税,而责任人是您。

上面这个例子只是在西班牙境内一个小打小闹。

例子2:

您是在西班牙马德里批发内衣的,您有一个客人在巴塞罗那有公司,这个客人又在意大利有一家公司。

您批发给这个客人10000欧元的货,发票应该是:10000 + 21%IVA = 12100€

但是客人却说,你开发票给我意大利公司,货发给我巴塞罗那公司:那发票就变了:10000 + 0%IVA = 10000€

这里就出现了直接的偷税漏税了,而责任人也是您,当然,也有客人。这个就是有组织有计划的一种偷税(这里才举例了一种,有好几种操作种类)。

例子3:

您是在西班牙马德里批发内衣的,货是(货真价实的)从意大利进来的,20000欧元的货。结果您都黑的(不开发票)给卖出去了,做账的时候发现不行,账上亏得厉害(因为只有合法进货,却没有销售),但是20000欧元进的货如果以24000欧元的价格都开发票在西班牙境内销售出去的话需要缴纳5040欧元的IVA(24000 x 21%增值税=5040€),舍不得交5000欧啊!怎么办?为了能维持着24000欧元的营业额,又不想缴纳5040欧元的IVA的话,您联系了您葡萄牙的朋友(或者海岛的朋友),给他开出了24000欧元的销售发票(等于您把从意大利免IVA进口的产品转手卖给了葡萄牙或海岛,同样是免税,表面上体现了合法采购,合法销售)。完美!公司账面上出现了营业额,又不需要交这5000欧元左右的增值税,一张发票解决了大问题!又是一种逃税!(这又是另一种操作,当然,还有更多的非法操作,我这里就不一一举例了)

面对这些情况税务局怎么办?怎么查账?毕竟这里举的例子才上万交易就偷税漏税几千欧元了,如果后面加两个零,将会偷多少税?!

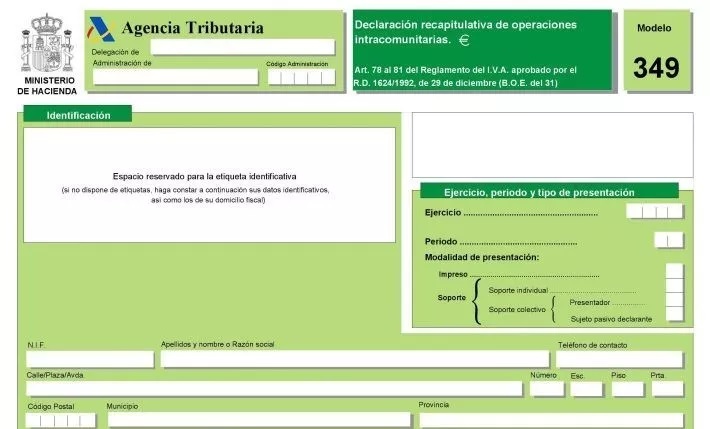

(上图为西班牙税务局的Modelo 349,专门针对欧盟交易的税单)

为了杜绝虚假欧盟交易,为了杜绝虚假向海岛的销售,税务局对于欧盟之间的贸易公司规定:每个季度(或月)必须通过MOD349税单通报当季度中与其它欧盟国家公司的交易信息。(而同时其它欧盟国家也有类似的税单用于核对交易信息及金额,类似于上期我们讲到的MODELO 347税单)除此以外,一旦涉及到欧盟国之间交易的税务检查必须提供以下三种文件:

- 发票

- 运输单

- 银行付款单

发票这咱就不用说了吧。但是,税务检查时,如果只能提供发票是远远不够的,反而,只能让税务局认定这笔交易是假的。

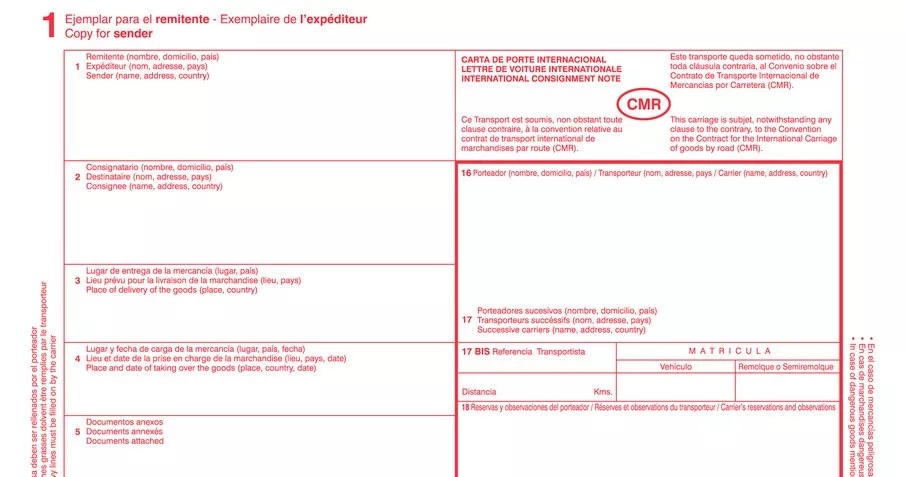

(上图为国际公认的公路运输单模板)

运输单:因为欧盟之间的贸易几乎肯定不是几百欧元的小金额交易,少则几千,多则十几万,几百万。所有这种交易您说您不需要通过运输公司将货物发给上千公里以外的客户,或者您的供货商没有给您运输单(往往称为CMR)。。。面对税务局,没有丝毫的说服力。除非,您的公司有相应的运输货车,在这种情况下,建议在发票上显示出来车牌号及相关数据,如路上的加油发票附在一起(通过自己公司一辆Vito销售给国外几万欧元的货也没几个人相信)。税务局需要确定这批货确实发到了国外(或从国外发至到了西班牙),而运输单是一个有力的证据。在这方面,西班牙市场上的运输公司相对都是比较正规,比较有规模的。甚至,您别忘记,税务局在传呼您的公司之前,可能已经做好工作先联系了运输公司确认了相关的运输情况。(毕竟运输公司给您的公司提供服务以后是有发票往来的)

银行付款单:当然,刚才说的,欧盟之间交易,少则几千,多则几百万。现金付款是不可能的,如果运输还能说是拿自己公司的货车运货的话,汇款收款肯定需要通过银行,肯定会有国际汇款。如果提供不出来银行付款单的话,税务局一样会认定这笔交易的虚假性。

所以,在这种情况下,税务局查账,三种文件缺一不可,否则会视相对的交易为虚拟的,对公司进行罚款。而这种情况如何罚款?

既然税务局认为一笔涉及到欧盟交易是假的,那这笔交易的IVA部分21%首先要收回来,在这个基础上再予以罚款(至少是偷税漏税金额的50%)

另外,在这里需要提醒的有几点:

欧盟税号:不是任何一个客人来到您面前随便告诉您一个号码您就可以把他当作外国公司来进行欧盟交易了。您应该通过税务局网站或者通过您的代书楼在税务局系统里核实客人的信息属实。否则在税务检查中如果发现客人税号不存在的话,这笔交易将会被要求补交IVA部分。

海岛运输:很多读者知道,真正的海岛客户来进货以后都会安排运输公司将货物运走并且同一家运输公司或海运公司会要求销售商提供发票办理出关手续。或者海运(提关)公司会要求供货商通过税务局网页授权自己办理出关委托。这个步骤也是很关键的。如果碰到税务局检查,供货商需要负责自己销售的产品离开了西班牙半岛地区而且办理了出关手续。否则就像我们例子一里面提到的,容易产生漏洞。而这种漏洞在税务局看来,责任人是供货商。

欧盟之外贸易:顺便讲一下,我们见到不少客人偶尔也会销售给欧盟以外的客户,比如摩洛哥、阿尔及利亚等。这种情况下其实与海岛销售类似,作为供货商,您必须保证货物离开了西班牙,因此别忘了:出关手续!

顺便提供前两篇税务局查账的文章:

今天先讲到这儿,准备下一次的文章作为结束篇。会讲解一下餐饮业,百元店这种零售商的销售税务局是怎么查或者如何计算是否偷税的,最终也会引出银行的操作。继续关注我们哦!

[…] 西班牙税务局怎么查公司帐?第三篇:欧盟之间贸易(及海岛) […]